CAPITOLUL 1 2

Calitatea serviciilor-coordonata centrala a activitatii economice 2

1.1. Consideratii generale privind calitatea produselor si

serviciilor.

1.2. Conceptia moderna privind calitatea in servicii

1.3. Calitatea si evolutia sistemului asigurarii calitatii serviciilor

1.4. Orientari actuale privind asigurarea calitatii serviciilor

CAPITOLUL 2 25

Cartile de plata - instrumente moderne ce asigura rapiditatea si calitatea tranzactiilor comerciale. 25

2.1. Scurt istoric al aparitiei si evolutiei cartilor de plata

2.2. Tipologia cartilor de plata

2.3. Trasaturi specifice cartilor de plata.

2.4 Cardul 'BANCA AGRICOLA VISA CLASSIC'-instrument modern de plata

2.4.1 Implicatiile emiterii si utilizarii cardului.

'BANCA AGRICOLA VISA CLASSIC'

2.4.2 Acceptarea la plata a cardului.

'BANCA AGRICOLA VISA CLASSIC

2.5 Cardul "BCR VISA Classic" - Instrument modern de plata.

2.5.1 Generalitati si conditii de utilizare

CAPITOLUL 3 50

Coordonate actuale ale activitatii bancare 50

3.1. Noile trasaturi caracteristice activitatii bancare,

infomatizarea sistemului bancar

3.2. Perfectionarea pregatirii personalului

pentru prestari de servicii bancare..

3.3. Internationalizarea activitatii bancare

3.4. Indicatori economico - financiari ai activitatii bancare.

BIBLIOGRAFIE 74

O privire de ansamblu asupra economiei mondiale a sfarsitului de secol permite evidentierea urmatoarelor tendinte: diversificarea si innoirea rapida a ofertei de marfuri pe fondul cresterii gradului de penetrare a progresului tehnic, mondializarea pietelor, cresterea exigentelor clientilor.

In acest context, calitatea produselor si serviciilor s-a impus ca factor determinant al competitivitatii firmelor.

Conceptul general de 'calitate' se utilizeaza in diferite domenii, printre care se afla si cel al productiei de marfuri si servicii.

Sensurile acestui concept sunt de natura filozofica, tehnica, economica si sociala.

Calitatea, in sensul cel mai general, este o categorie filozofica ce exprima insusirile esentiale ale unui produs, serviciu care il fac sa se distinga de altele similare ce au aceeasi destinatie, respectiv utilitate.

Calitatea este strans legata de notiunea de cantitate, intre care exista o stransa interdependenta.

Legatura reciproca dintre ele se exprima prin notiunea de masura, aceasta constituind limita cantitativa dincolo de care se schimba calitatea produsului, serviciului.

De exemplu, cresterea numarului de proprietati ale unui serviciu (produs)- latura cantitativa-determina o extindere a gradului de utilitate, care reprezinta latura extensiva a calitatii.

Plecand de la sensul filozofic al conceptului se poate formula urmatoarea definitie, calitatea produselor si serviciilor este conferita de sinteza principalelor proprietati (caracteristici), care exprima gradul de utilitate in satisfacerea nevoilor exprimate sau implicite.

Continutul tehnic, economic si social al conceptului de calitate rezulta din caracterul complex si dinamic al acestuia.

Din definitia calitatii rezulta ca un produs sau serviciu, pentru a-si indeplini misiunea pentru care a fost creat, deci ca sa aiba o anumita calitate, un grad de utilitate, trebuie sa indeplineasca un complex de conditii tehnico-functionale, economice, psihosenzoriale, ergonomice si ecologice.

Multitudinea caracteristicilor de calitate de naturi diferite, determina necesitatea clasificarii astfel:

![]()

![]() Proprietati

fizice

Proprietati

fizice

![]()

![]() tehnice Proprietati chimice

tehnice Proprietati chimice

![]() Proprietati mecanice

Proprietati mecanice

![]()

![]()

![]()

![]()

![]() Caracteristici

tehnico-functionale Fiabilitate disponibilitate

Caracteristici

tehnico-functionale Fiabilitate disponibilitate

Mentenabilitate

![]()

![]() Caracteristici costul

utilizarii la beneficiar

Caracteristici costul

utilizarii la beneficiar

economice -cheltuielile de mentenanta-

Calitate

![]()

![]()

![]()

![]() Caracteristici ergonomice : marfa-om

Caracteristici ergonomice : marfa-om

sociale ecologice : marfa-mediu-om

![]()

![]()

![]() Caracteristici estetice

Caracteristici estetice

psihosenzoriale organoleptice

Figura nr. 4 - Caracteristici de calitate

Intre aceste grupe de caracteristici exista relatii de interdependenta, de aceea evaluarea calitatii se face printr-o sinteza a principalelor caracteristici din fiecare grupa, sau numai a unora dintre ele, in functie de destinatia produsului.

Caracterul dinamic al calitatii deriva din caracterul dinamic al nevoilor si utilitatii. Factorii care determina caracterul dinamic sunt:

![]()

![]()

![]()

![]()

Progresul Exigentele Competitivitatea tehnico-stintific crescande ale tehnica consumatorilor

Figura nr. 5 - Factori care determina caracterul dinamic al calitatii

Ridicarea continua a calitatii produselor si serviciilor, respectiv modernizarea si adaptarea cat mai fidel posibil la cerintele pietei, se realizeaza folosind una sau doua cai:

|

Extensiva-caracterizata prin cresterea in timp a numarului de caracteristici utile ale produsului (de exemplu, cresterea gradului de confort, de exploatare a autoturismului) |

|

Intensiva-prin imbunatatirea nivelului unor caracteristici de calitate (de exemplu micsorarea consumului de carburant la autoturisme). |

Cunoscand caracterul dinamic si complex al calitatii produselor se poate afirma ca in evaluarea nivelului calitativ al produselor si serviciilor trebuie sa se ia in calcul marimea caracteristicilor din mai multe grupe, ponderate dupa importanta pe care o au la un moment dat.

Focalizarea atentiei catre beneficiar evidentiaza principala cale prin care calitatea influenteaza competitivitatea.

Implicatiile sunt:

|

La nivelul furnizorului de produse si servicii se reduc pierderile interne si se obtine o folosire mai eficienta a resurselor; |

|

La nivelul utilizatorilor, beneficiarilor se obtine o satisfactie sporita. |

Aceasta contribuie la desfacerea pe scara larga a serviciilor si/sau a produselor oferite si ca atare a beneficiilor obtinute prin cresterea volumului de desfacere, care in final conduce la cresterea eficientei economice a fabricatiei prin marirea seriei de fabricatie.

Efortul de crestere a calitatii e perceput in mod diferit de producatori si a generat aparitia unor devize contradictorii.

Tabel nr. 15 - Perceptiile producatorilor asupra cresterii calitatii

|

Nr. curent |

Perceptiile producatorilor asupra cresterii calitatii |

|

1. |

Calitatea costa |

|

2. |

Trebuie mai mult asigurarea calitatii decat controlul calitatii |

|

3. |

Calitatea e gratis |

|

4. |

Clientul de azi cere intai calitatea |

|

5. |

Fara un control al calitatii efectiv nu stim unde suntem si actiunile de prevenire necesare nu pot fi orientate |

|

6. |

Clientul de azi e in primul rand atent la pret. |

Sloganele de mai sus tradeaza insa aspectul complex al calitatii si a multiplelor fatete pe care ea le poate avea.

In fapt, nici una din devizele citate nu e falsa. E eronata numai incercarea de a atribui intregului caracteristicile unei parti.

Cunoscutul fizician Werner Hesenberg, laureat al premiului Nobel, pentru descoperirea incertitudinii electronului, afirma ca datorita multiplelor fatete pe care le are natura, cunoasterea acesteia e in functie de experimentul imaginat, natura corpusculara si ondulatorie a luminii constituind cel mai cunoscut exemplu.

Termenul de calitate nu se foloseste pentru a exprima un grad de performanta in sens comparativ.

In acest scop conform prevederilor standardului ISO 8402 se utilizeaza termenul de clasa (de calitate) sau sort.

Daca termenul de calitate se foloseste pentru evaluari tehnice este necesar sa i se asocieze un adjectiv ca de exemplu: calitatea relativa, masura calitatii etc.

Calitatea e determinata de toate etapele de realizare a produselor sau serviciilor(circuitul tehnico-economic), respectiv de la conceptie la executie, livrare, exploatare.

Satisfacerea cerintelor exprimate si implicite ale beneficiarilor este subliniata de acceptiunea data termenilor 'neconformitate' si 'defect'.

Astfel, conform ISO, neconformitate inseamna nesatisfacerea cerintelor specificate, iar defect reprezinta nesatisfacerea cerintelor pentru utilizarea prevazuta.

Primul termen se refera la respectarea intocmai a prevederilor contractului, documentatiei, iar celalalt la utilizarea produsului.

Distinctia trebuie sa fie facuta deoarece in anumite situatii nu se pot folosi produsele (serviciile) prezentand defecte.

In alte situatii in care anumite cerinte nu se impun foarte strict este insa posibila folosirea de produse avand fata de specificatiile initiale anumite neconformitati. In asemenea imprejurari se pot modifica specificatiile.

Diferentierea dintre neconformitate si defect e estompata insa de definirea pe un alt plan a calitatii.

Este cazul conceptiei Taguchi care defineste calitatea ca 'pierderea provocata societatii incepand cu livrarea (mai degraba fabricatia) serviciului sau a produsului'.

Din aceasta cauza mai corect si real este ca aceasta pierdere sa includa si pe aceea din ciclul de realizare (conceptie si executie).

Notiunea de defect ca opus al aceleia de aptitudine de folosire, e mai apropiata de optica cumparatorului. Directiva Comunitatii Europene privind raspunderea juridica a furnizorului este in acest sens edificatoare.

Ea lasa sa se inteleaga ca un produs (serviciu) poate capata si alte utilizari in raport cu cea prevazuta, in functie de modul sau de prezentare.

In aceasta lumina defect inseamna ca produsul (serviciul) respectiv nu ofera siguranta ce poate fi asteptata in mod indreptatit la utilizarea sa de catre clienti.

Serviciile reprezinta una din cele mai dinamice zone ale economiei moderne, fiind totodata si un domeniu de larg interes teoretic.

Redefinirea marfii, in conformitate cu specificul economiei de piata, ca un bun care se vinde si se cumpara-definitie simpla de maxima concentrare, retinand ceea ce e esential pentru un bun ce face obiectul unui act de comert- permite si totodata obliga la extinderea problematicii merceologice in zona serviciilor.

O scurta studiere a acestei problematici orientata spre servicii evidentiaza aceast lucru:

|

Serviciile reprezinta corespondentele unor nevoi cel putin la fel de numeroase ca nevoile de bunuri materiale, dar cu un caracter mai complex si mai eterogen; cunoasterea esentei si structurii acestor nevoi intereseaza major stiinta marfurilor, care considera acest aspect ca fiind foarte important pentru cercetarea calitologica. |

|

Gama serviciilor se alcatuieste si evolueaza destul de asemanator cu sortimentul bunurilor materiale, incat se poate vorbi de sortimentul serviciilor; oferta de servicii are, particularitatile sale conferite in buna masura de caracterul nematerial al multora dintre ele, dar abordarile specifice bunurilor materiale in zona serviciilor evidentiaza compatibilitati generalizate. |

|

Cercetarea calitatii serviciilor detine-ca si in cazul marfurilor-o pozitie centrala in problematica serviciilor, atat din punct de vedere al politicii economico-sociale, unde se evidentiaza o mare nevoie de lamuriri cat si din punct de vedere teoretic. |

|

Afirmarea problematicii protectiei mediului evidentiaza elementele de incidenta cu zona serviciilor care sunt specifice si studiului marfurilor. |

|

Interesul major si crescand pentru protectia consumatorilor e pus in lumina de faptul ca serviciile prezinta, pe langa abordari comune marfurilor tangibile si nevoia unor abordari comune foarte variate. |

|

Cercetarea functiilor serviciilor reclama demersuri cel putin la fel de complexe ca cele impuse in cazul marfurilor. |

Inca din zona definitiilor se desprind observatii demne de remarcat.

Astfel, daca produsele sunt considerate bunuri pentru nevoi distincte, altele decat cele proprii (personale) si destinate schimbului (vanzarii-cumpararii), serviciile sunt considerate activitati oferite pietei ori prestate in asociere cu vanzarea de bunuri sau 'activitati ce confera beneficii' sau, mai explicit, 'bun economic de natura activitatilor umane (human worth) concretizat intr-o activitate fizica (labour), consiliere (advice), activitate manageriala etc, altele decat marfurile cu atribute fizice.'.

Problematica serviciilor se particularizeaza prin aceea ca si-a consacrat o terminologie de baza cu privire la termenii implicati: producatorul de servicii este numit prestator, iar consumatorul serviciului este client sau beneficiar.

Trebuie remarcat ca tot mai frecvent se manifesta o tendinta de adjudecare reciproca a semnificatiilor specifice domeniului marfurilor comune (tangibile) si specifice domeniului serviciilor: in randul producatorilor de marfuri se vorbeste de 'serviciile noastre', facandu-se referire la activitatile de productie-livrare-instalare-asistenta specifice produselor complexe; in randul prestatorilor, mai frecvent, se vorbeste 'de produsele oferite de noi' sintagma fiind justificata de similitudinea demersurilor presupuse, de prestarea celor mai frecvente servicii cu acelea specifice marfurilor tangibile.

Cu privire la obtinerea produselor si serviciilor trebuie observat ca asemanarile se grupeaza doar intr-o zona tipologica a serviciilor, respectiv in cazul serviciilor materiale, ipostaza in care se pot evidentia elemente de tehnologie mai mult sau mai putin specifice.

Serviciile in general, insa, prezinta numeroase elemente de particularitate 'tehnologica', fiind, din acest punct de vedere originale si chiar unice. Independenta celor mai multe servicii de materii prime si tehnologii asigura serviciilor posibilitatea maximei folosiri la o nevoie definita.

Tipologia serviciilor constituie segmentul tematic cel mai des tratat in sursele bibliografice din domeniu.

Fiecare autor face trimitere la tipologia consacrata ori aduce contributii la sistematica serviciilor, evidentiind criterii si structuri neamintite anterior, care pun in evidenta elemente reale.

Intre criteriile operationale tipologic, cea mai mare frecventa o au:

a) Materialitatea (servicii materiale/imateriale)

b) Adresabilitatea (personale/sociale)

c) Scopul economic (profitabile/neprofitabile)

d) Durata prestatiei (permanente/ciclice/sezoniere/sporadice)

e) Mobilitatea partilor (prestate la sediul prestatorilor/prestate la client)

f) Gradul de personalizare (personalizate/standard)

Evident, tipologia serviciilor este determinata de nevoi-factor esential al

genezei serviciilor.

Cum caracterul mereu mobil al nevoilor umane este dominant, la fel ca ierarhia acestor nevoi, rezulta ca si tipologia serviciilor cunoaste o neintrerupta miscare.

Daca se iau in considerare si dimensiunile promotionale specifice activitatilor de diversificare-innoire-modernizare a serviciilor in care se evidentiaza sporirea accentului pus pe actiunile de dirijare a cererii catre serviciile destinate unei nevoi insatiabile, se realizeaza tabloul amplei problematici a tipologiei serviciilor.

In consecinta, din punct de vedere tipologic, serviciile prezinta mai degraba particularitati decat asemanari cu produsele, cum se observa din simpla enumerare a criteriilor mai importante de grupare.

In plus, a devenit foarte evidenta tendinta de substituire a produselor prin servicii, acestea preluand rolul produselor in tot mai multe situatii, ca urmare a unor cauze obiective.

Gradul de satisfacere al numeroaselor nevoi este indiscutabil superior in cazul prestarii unui serviciu profesional, prompt, comod, de unde si tendinta restrangerii pietei unor produse generatoare de servicii si extinderea corespunzatoare a pietei serviciilor respective.

O trasatura notabila a serviciilor este data de caracterul lor prin excelenta marfar, orice serviciu pretandu-se numai pentru vanzare, fara exceptii.

Prestatiile care nu ar indeplini aceste conditii nu intrunesc statutul de serviciu.

In cazul produselor, desi se consacrase o definitie care stabilea ca marfa e un produs creat pentru schimb si apoi supus procesului de vanzare-cumparare, realitatea evidentiaza alte ipostaze in care bunuri materiale create pentru alte destinatii decat schimbul, ajung in ipostaza de marfa intamplator, ceea ce denota ca trebuie considerat principiul dupa care caracterul de marfa este deseori pasager si intamplator.

Concomitent, se intalnesc situatii in care produse destinate vanzarii ajung nevandabile si se consuma in sistemul propriu.

In legatura cu caracterul exclusiv marfar al serviciilor trebuie precizat ca, in cele mai multe cazuri, momentul prestarii coincide cu momentul schimbului, situatie din care rezulta o alta particularitate a serviciului, respectiv caracterul nestocabil, specific serviciilor imateriale. Implicatiile acestei trasaturi vizeaza in primul rand domeniul prestarii serviciilor, care trebuie sa creeze o capacitate de prestare, apta sa raspunda unei cereri deseori fluctuanta si imprevizibila dimensional.

Totodata, reteaua de prestare trebuie alcatuita astfel incat sa poata sustine activitatea in perioada de manifestare a cererii cu maxima intensitate, fara diminuare calitativa.

In privinta factorilor care determina si influenteaza calitatea serviciilor, trebuie observat ca daca in cazul produselor factorii materiali sunt majoritari, la servicii sunt prioritari factorii nemateriali, situatie determinata de caracterul preponderent nematerial al serviciilor.

In cazul serviciilor se delimiteaza cel putin trei categorii de factori specifici calitatii.

Tabel nr. 16 - Factori specifici calitatii serviciilor

|

Nr. curent |

Factori specifici calitatii serviciilor |

|

1. |

Factori care vizeaza fondul conceptual-perceptiv al celor implicati in realizarea serviciilor, respectiv prestatorul si clientul. |

|

2. |

Conditiile de oportunitate specifice prestarii serviciului. |

|

3. |

Factori tehnici antrenati. |

Fondul conceptual-perceptiv al prestatorilor si clientilor este definit de urmatoarele caracteristici: competenta profesionala, nivelul educatiei, disponibilitatea prestatorului pentru activitate in regim 'stand-by', flexibilitatea si spiritul de 'public-relations'.

Competenta profesionala are o implicatie considerabila asupra calitatii si priveste nu numai pe prestator (factorul decisiv in realizarea serviciului de calitate superioara) ci si pe client (care are rolul sau in colaborarea cu prestatorul, formuland comanda serviciului si beneficiind de serviciu in postura de cunoscator).

Numeroase servicii comune implica elemente traditionale si elemente culturale specifice, care pot avea o pondere importanta in aprecierea calitatii prestatiei.

Disponibilitatea pentru prestarea de servicii in orice moment al manifestarii cererii si in conditii care sa asigure maxima satisfactie clientului constituie una din cerintele exprese impuse prestatorilor de servicii de manifestarea careia depinde in buna masura calitatea unui serviciu.

In stransa legatura cu acest factor, intereseaza capacitatea de comunicare umana, bunele maniere, flexibilitatea, capacitatea de a releva nevoia reala a clientului si, complementar, asigura acel 'plus', serviciului pe care nici un utilaj, oricat de perfectionat, nu-l poate oferi, realizand personalizarea serviciului.

Foarte important este ca aproape toate conditiile mentionate se refera deopotriva si la client, constituind ceea ce deja s-a obisnuit sa se spuna 'educatia clientului', factor notoriu pentru calitatea serviciilor, care oricat de bine ar fi pregatite si prestate raman la un nivel calitativ incert in lipsa unei educatii adecvate a clientului.

Conditiile de oportunitate constituie, de asemenea o particularitate a serviciilor si se refera la gradul de adecvare a prestatiei, oportunitatea interesand cel putin din trei puncte de vedere: temporal, spatial si ca mod de prestare.

Intr-o masura mult mai mare decat la produse, la servicii intereseaza ca prestatia sa fie realizata la timp, la locul potrivit si cat mai adecvat cerintelor clientului.

Viata contemporana are multe exemple care evidentiaza mari ramaneri in urma in privinta respectului furnizorilor de servicii fata de cerintele de oportunitate: in cazul serviciilor publice continua sa se manifeste grave neajunsuri pe linia asigurarii oportunitatilor (serviciile de transport), majoritatea acestora realizandu-se in baza unor contracte 'unilaterale'.

Factorii tehnici antrenati in domeniul prestarii serviciilor se refera la totalitatea elementelor de natura tehnico-materiala care servesc nemijlocit sau mijlocesc prestarea de servicii.

Este remarcabil procesul de accentuare a 'migratiei' tehnice din domeniul productiei bunurilor de consum catre domeniul tot mai variat si dinamic al prestarilor de servicii.

Se observa ca spre acest sector se orienteaza tehnica cea mai elevata, respectiv elementele cele mai progresiste, capabile sa asigure nu numai cerinte de productivitate si calitate foarte inalte, dar si aptitudini variationale care prefigureaza adevarate posibilitati de personalizare a serviciilor.

Implicatiile factorilor tehnici asupra calitatii serviciilor sunt in buna masura comune cu cele specifice productiei de bunuri.

Caracterul particular domeniului serviciilor este legat de posibilitatea etalarii tehnicii respective, consumatorul avand posibilitatea vizualizarii prestatiei, ipostaza care aduce un plus de satisfactie clientului, prin trasaturile de modernitate si dezanonimizare ce se adauga prestatiei, aceasta practica fiind in ascensiune.

Tot in randul factorilor tehnici intra si materialele, care constituie o parte din serviciu.

Unele tehnici moderne bazate pe deja raspanditele tehnici 'instant' permit realizarea unor produse relativ laborioase in fata clientului.

In privinta stabilirii unui vocabular unic privind caracteristicile serviciilor, premisa vizand ordonarea acestui larg si dinamic domeniu, sunt consemnabile demersuri staruitoare si practice.

Prefacerile si mutatiile din domeniul consumului, concomitent cu dezvoltarea prioritara a serviciilor, reclama solutii adecvate si implicarea specialistilor interesati.

Pentru servicii, liniile directoare ale unui sistem al calitatii sunt stabilite in standardul ISO 9004-2..

Standardul mentionat imparte caracteristicile serviciului in doua categorii:

observabile

susceptibile de a fi evaluate de catre client

' O caracteristica a unui serviciu poate fi cantitativa (masurabila) sau calitativa (comparabila) in functie de modul in care aceasta este evaluata si dupa cum evaluarea este efectuata de catre organizatia prestatoare de servicii sau de catre client' SR-ISO-9004-2.

Tabel nr. 17 - Componentele sistemelor calitatii in servicii

|

Nr. curent |

Componentele sistemelor calitatii in servicii |

|

1. |

Managementul aspectelor sociale ale serviciului |

|

2. |

Considerarea interactiunilor umane ca un element important al calitatii serviciului. |

|

3. |

Acordarea importantei convenite asupra realizarii, culturii si imaginii de marca a organismelor de servicii. |

|

4. |

Motivarea personalului si ridicarea capacitatii acestuia de a raspunde asteptarilor clientului. |

Exigentele unui serviciu trebuie definite in mod clar, in termenii unor caracteristici observabile si susceptibile a fi evaluate de catre client.

Acelasi lucru se aplica si pentru procesele de prestare de servicii, care trebuie, de asemenea definite in termenii unor caracteristici ce influenteaza direct executarea serviciului cu toate ca asemenea caracteristici nu sunt totdeauna observabile si susceptibile.

O caracteristica a serviciului sau a prestarii acestuia poate fi cantitativa (masurabila) sau calitativa (susceptibila de comparatie) in functie de felul in care ea e evaluata si de cel care efectueaza evaluarea (furnizorul clientului sau clientul).

In cea mai mare parte din cazuri controlul caracteristicilor serviciului si pastrarii serviciilor nu pot fi obtinute decat stapanind procedeul care furnizeaza serviciul.

Masura si controlul rezultatelor procedeului sunt esentiale pentru obtinerea si mentinerea calitatii cerute a serviciului.

De regula, nu este posibil sa se recurga la o inspectie finala pentru a influenta calitatea serviciului in contact cu clientul cu toate ca o actiune corectiva e uneori posibila pe durata prestarii serviciului.

Prestarea serviciului poate varia intre o automatizare puternica (transmiterea unui document prin telefax) pana la o personalizare puternica (punerea unui diagnostic medical).

Cu cat procedeul e mai usor de definit cu atat oportunitatea de a aplica principiile de structurare si disciplina ale unui sistem de asigurare a calitatii sunt mai mari.

In cazul instituirii unui sistem al calitatii in domeniul serviciilor, clientul constituie punctul de convergenta al tuturor actiunilor preconizate.

Din aceasta cauza, e recomandabil sa se puna la punct si sa consemneze in scris politica asupra calitatii.

Tabel nr. 18 - Coordonatele politicii calitatii

|

Nr. curent |

Coordonatele politicii calitatii |

|

1. |

Nivelul serviciului care trebuie furnizat |

|

2. |

Imaginea si renumele furnizorului de servicii |

|

3. |

Obiectivele calitatii serviciului |

|

4. |

Modul de lucru pentru atingerea obiectivelor calitatii |

|

5. |

Rolul personalului insarcinat cu punerea in aplicare a politicii referitoare la calitate. |

Directiunea furnizorului de servicii trebuie sa se asigure ca informatiile

politicii referitoare la calitate sunt difuzate, ca aceasta politica e inteleasa, pusa in aplicare si mentinuta.

Obiectivele care se degaja dintr-o corecta politica referitoare la calitate trebuie sa cuprinda cel putin urmatoarele aspecte:

Satisfactia clientului in legatura cu calitatea serviciului

Masura in care activitatile de servicii tin seama de protectia mediului inconjurator si a societatii in general

Eficacitatea furnizarii/prestarii serviciilor.

In legatura cu resursele pe care sistemul calitatii se bazeaza, se constata

ca in domeniul serviciilor, personalul constituie principala resursa.

Motivarea personalului devine in asemenea imprejurari un element vital. Pentru a stimula in asemenea momente motivatia personalului, evolutia

sa, facultatea sa de comunicare si de actiune, conducerea trebuie sa actioneze astfel:

|

|

|

Sa selectioneze personalul in functie de aptitudinea de a raspunde criteriilor din descrierea postului avut in vedere |

|

Sa ofere fiecarui om din cadrul organismului posibilitatea de a se realiza gratie unor metode de lucru coerente si creative, oferind posibilitati largi de participare |

|

Sa furnizeze conditiile de lucru care sa stimuleze excelenta si relatiile stabile de lucru |

|

Sa se asigure de buna intelegere a serviciilor de indeplinit, a obiectivelor de atins si a modului in care ele afecteaza calitatea |

|

Sa verifice ca tot personalul se simte implicat si ca are o influenta asupra calitatii serviciului furnizat clientilor |

|

Sa recunoasca si sa acorde consideratia potrivita oricarei actiuni care contribuie la imbunatatirea calitatii |

|

Sa evalueze periodic factorii care contribuie la stimularea personalului in a realiza calitatea serviciului |

|

Sa puna in aplicare planul de evolutie profesionala pentru tot personalul organismului furnizor de servicii. |

Lucrul in echipa, de exemplu in cadrul cercurilor calitatii, poate fi un mijloc eficient de imbunatatire a comunicarii intre membrii personalului si de favorizare a unei atitudini cooperante si participative in rezolvarea problemelor.

Dintre resursele materiale necesare realizarii unui serviciu sunt:

![]()

|

Echipamente si instalatii pentru prestatia serviciu- lui |

Nevoi operatio- nale, cum sunt: dispozitiile pen- tru cazare, siste- mele de transport si de informatii. |

Logistica, instru- Mentatia si echi- Pamentele nece- Sare pentru eva- Luarea calitatii |

Documente ope- Rationale si teh- nice. |

Figura nr. 6 - Resursele materiale necesare realizarii unui serviciu

Si in domeniul serviciilor se poate concepe o bucla a calitatii care sa evidentieze unele aspecte specifice. Dupa ISO 9004-2, elementele principale sunt prezentate in standardul adoptat si in tara noastra ca standard national.

Structura unui sistem al calitatii din sfera serviciilor nu difera esential de aceea din domeniul productiei. Pentru servicii exista unele aspecte specifice:

Conceptul prestatiei unui serviciu poate fi realizat in faze distincte de lucru, facand obiectul unor proceduri distincte. Numeroase servicii cuprind urmatoarele faze:

![]()

informatii asupra luarea dispozitiile facturarea

serviciilor oferite comenzii privind servi- serviciului

clientilor ciul si prestarea si plata sa

sa.

Figura nr. 7 - Fazele prestarii unui serviciu

Pentru cumpararea de produse sau servicii, lista nominala a exigentelor referitoare la aprovizionare e util sa cuprinda:

|

Comenzi de aprovizionare insotite de comenzi de specificatii |

|

O selectare a furnizorilor calificati |

|

Un acord asupra conditiilor de calitate si de asigurare a calitatii |

|

Un acord asupra metodelor de verificare |

|

Controlul marfurilor la sosire |

|

Inregistrari privind calitatea acestor marfuri. |

Serviciile noi sau modificate ca si prestatiile acestora trebuie sa faca obiectul unei calificari pentru a genera garantia ca sunt puse la punct in intregime si ca satisfac cerintele clientului. Calificarea trebuie sa fie definita, planificata si finalizata inaintea executarii serviciului iar rezultatele trebuie sa fie documentate.

Inainte de prima prestatie a serviciului trebuie examinate, in vederea calificarii urmatoarele aspecte:

|

Ce este furnizat in mod efectiv clientului si daca ceea ce ii este furnizat ii satisface cerintele |

|

Daca procesul de prestare a serviciului e complet |

|

Daca mijloacele si resursele necesare asigurarii obligatiilor serviciului sunt disponibile, mai ales mijloacele umane si materiale |

|

Daca au fost stabilite datele privind informarea clientilor asupra utilizarii serviciului. |

O recalificare periodica trebuie sa fie efectuata pentru a garanta ca serviciile continua sa satisfaca nevoile clientilor si raman conforme cu specificatia serviciului ca si pentru a identifica imbunatatirile potentiale in furnizarea si controlul serviciului.

Evaluarea de catre client este masura calitatii serviciului. Reactia clientului poate fi imediata, diferentiata, retroactiva. De aceea e necesar sa se stabileasca o masurare permanenta a satisfacerii clientilor. In cadrul acestei evaluari trebuie luate in consideratie reactiile pozitive ca si cele negative, ca si incidenta lor probabila asupra activitatii viitoare a organismului furnizor de servicii.

Orice persoana din cadrul furnizorului de servicii are datoria si responsabilitatea de a identifica si semnala serviciile neconforme.

Trebuie luate toate masurile pentru identificarea neconformitatilor potentiale ale serviciului inainte ca ele sa afecteze clientii. Sistemul calitatii trebuie sa defineasca responsabilitatile si autoritatea referitoare la actiunile corective.

Datorita caracterului consumarii imediate, calitatea serviciilor trebuie construita in timp. Operatia se face de regula in mai multi pasi dispusi in urmatoarea secventa:

|

1.Definirea strategiei care trebuie sa stabileasca nivelul de calitate pentru fiecare segment de piata abordat |

|

2.Comunicarea calitatii stabilite clientului. Acesta din urma trebuie sa cunoasca promisiunea facuta sub o forma cat mai exacta si concisa |

|

3. Definirea unor criterii de calitate masurabile. Cuantificarea calitatii e un deziderat major, dar nu e mereu posibila, in asemenea situatii, calitatea se defineste prin: 'Clientul va' urmat de enumerarea sarcinilor si metodelor pentru atingerea obiectivului |

|

4. Conceperea unui sistem de livrari 'prietenos' fata de client. Acesta se bazeaza pe analiza desfasurarii serviciului pe etape cu anuntarea riscurilor ca si a masurilor de prevenire |

|

5. Comunicarea catre salariati a criteriilor de calitate. Se cauta sa se obtina descentralizarea si lasarea initiativei. Lipsa acestor elemente scade drastic efectul instruirii, deoarece hotararile, in majoritatea lor la nivel colectiv, nu pot fi luate de sefi din lipsa de timp |

|

6. Reducerea erorilor pana la 0 defecte. Acesta e nivelul de calitate care trebuie atins. Daca un serviciu are 10 etape si la fiecare exista un risc de greseala de 1%, in final 11% din clienti vor fi nemultumiti |

|

7. Masurarea performantelor constituie un element de mare importanta. Calea cea mai des utilizata este aceea a chestionarii clientilor dupa care urmeaza evaluarea performantelor fata de obiective si comunicarea rezultatelor fara a se face reprosuri |

|

8.Creativitatea si inovarea reprezinta cai de intampinare a tendintei 'mereu mai mult'. Statisticile si bancile de date realizate cu ajutorul calculatorului, reprezinta o resursa importanta alaturi de initiativa personalului implicat. |

Toti trebuie sa fie constienti de evolutia atitudinilor: clientii sunt si vor fi din ce in ce mai exigenti.

Pentru satisfacerea asteptarilor acestora, mai mult sau mai putin fluctuante, se impune realizarea performantei in sensul cel mai strict cu putinta.

Calitatea serviciilor este deosebit de importanta din mai multe motive.

Tabelul nr. 19 - Factori ce determina importanta calitatii serviciilor

|

Nr. curent |

Factori ce determina importanta calitatii serviciilor |

|

1. |

Nu numai clientii sunt mai exigenti dar concurenta intre firme se manifesta intr-un mod din ce in ce mai dur |

|

2. |

Satisfacerea exigentelor clientilor are un impact considerabil asupra rezultatelor economice ale firmei si asupra viabilitatii acesteia |

|

3. |

Vanzarea serviciilor reprezinta un element dinamic al activitatilor economice-suntem in era serviciilor |

|

4. |

Atitudinea utilizatorilor serviciilor publice e identica cu cea care caracterizeaza clientul in general-necesitatea de consideratie. |

Inversand ecuatia Juran si definitia din standardul ISO 8402, am putea spune ca: satisfacerea nevoilor clientilor=calitate. Aceasta inversare isi propune sa stabileasca rolul primordial al satisfacerii clientului: calitatea, indicatorii acesteia si abordarea problemelor legate de asigurarea calitatii sunt numai mijloacele prin care se dezvolta conceptul central care este 'satisfacerea clientilor'.

Aceasta definitie a calitatii impune firmei:

Sa identifice clientii care sunt interesati de prestarea serviciului

Sa identifice si sa defineasca necesitatile clientilor

Sa traduca necesitatile clientului in atribute specifice serviciului atribute denumite de Juran 'caracteristici de calitate'

O foarte mare atentie trebuie acordata contextului in care incep sa se

manifeste disfunctiile, nivelul interfetelor unde nimeni nu se considera raspunzator.

Mentalitatea catre care trebuie orientata evolutia este data de un scop bine precizat: trebuie sa se lucreze pentru client si nu pentru patron.

Daca firmele industriale stagneaza de mai bine de zece ani, cele orientate catre prestarea de servicii fac progrese, folosind ca model de organizare structurile industriale.

Dintre elementele conceptuale care pot constitui obiectul unei analize:

|

Producerea unui serviciu trebuie abordata intr-o conceptie globala, organizarea interna neputand fi compartimentala ca in intreprinderile tayloriene |

|

Distribuirea si oferirea pentru consum a serviciilor se face in spatii special amenajate, accesibile clientilor si animate de ceea ce am putea denumi 'personal de contact' |

|

Lipsa de rigoare flagranta in organizarea spatiilor utilizate de catre client, ca urmare a elementelor imprevizibile care apar in procesul de comercializare al serviciilor |

|

Diferentierea neta din punct de vedere al competentelor, intre personalul intreprinderilor productive si al celor prestatoare de servicii; daca intreprinderea industriala impune folosirea unui personal de inalta calificare si, in general, foarte specializat, in domeniul serviciilor putem vorbi de necesitatea utilizarii unui personal caracterizat de competente relationale foarte dezvoltate si, in mod special, de dorinta de a servi clientii in cele mai diverse conditii. |

Este necesar de subliniat o idee importanta: dimensiunea umana a prestarii unui serviciu este legata de calitatea personalului de contact care coproduce serviciul impreuna cu clientul. Contextul deosebit de complex, in care potentialul uman si mijloacele materiale devin variabilele unei ecuatii a carei solutii trebuie descoperita, pune in evidenta urmatoarele:

q Serviciul e 'fabricat' ca un produs industrial cu toate ca particularitatile acestuia necesita o abordare diferentiata

q Competentele personalului de contact nu sunt adaptate exigentelor serviciului prestat

q Suportul material de producere al serviciului este inadecvat

q Responsabilii imagineaza modificari nefericite ale prestarilor, din birouri in timp ce solutiile trebuie sa apartina personalului implicat in activitatea de teren

q Abordarea tehnocratica si de reglementare impiedica derularea procesului inovator ceea ce conduce la reclamatii ulterioare din partea clientilor

q Clientul este victima unui prestator care a exclus din vocabularul propriu termeni ca profesionalism, calitate, rigoare

Aceasta posibilitate de participare a clientului, in calitate de coautor, la

realizarea unui serviciu este specifica omului modern, grabit, creator, independent care are pretentia sa-si organizeze autonom timpul fapt care ii creeaza impresia ca isi gestioneaza si coordoneaza propria existenta printr-o implicare activa in activitatile care il privesc direct.

Cunoasterea celor patru modele poate fi utilizata pentru stabilirea unui diagnostic al unui serviciu, pentru corelarea acestuia cu ancheta efectuata la nivelul clientilor si pentru schimbarea, atunci cand e necesar, a modelului prestatiei oferite. Aceasta tipologie a modelelor de prestatie este deosebit de utila pentru managerii care se ocupa de organizarea de servicii, permitand stabilirea marimii zonei de influenta si a echilibrului optim care poate fi stabilit intre mijloacele umane si cele materiale pentru a realiza un serviciu performant.

Analizand informatiile furnizate, se pot stabili urmatoarele concluzii.

|

Furnizarea unui serviciu inseamna a pune la dispozitia clientului pentru un interval de timp limitat, competentele umane si/sau mijloacele materiale |

|

|

|

|

|

Serviciul de baza Prestatia principala care este ratiunea de a fi a unui serviciu si furnizarea in timp a acestei prestatii |

Serviciu asociat Accesul, relatia informatia, contextul si suportul material |

|

Clientul percepe serviciul in mod global si un detaliu poate avea pentru acesta o importanta determinanta |

|

Figura nr. 8 - Concluziile analizei modelelor de prestatie a serviciului

Este de mentionat interesul de a clarifica contractul cu clientul formuland o propunere explicita de serviciu.

![]() Implicare importanta

Implicare importanta

a clientului

Modelul 2 Modelul 3

Statie de service Club de intretinere

![]()

Implicare superficiala Implicare puternica

a prestatorului a prestatorului

Modelul 1 Modelul 4

Proceduri administrative Clinica de lux

Implicare superficiala

a clientului

Figura nr. 9 - Modele de coproducere a serviciilor

Contactul cu realitatea si abordarea obiectiva a problemelor trebuie sa asigure raspunsurile necesare la urmatoarele intrebari:

Care e motivatia unor posibile schimbari?

In raport cu ce referential?

Care este situatia initiala reala?

Cum se pot pune in evidenta neconformitatile?

Bineinteles prima etapa poate fi definita ca responsabilitatea conducerii,

etapa absolut necesara pentru initierea unei stari de spirit care sa constituie baza pentru stabilirea actiunilor, care sa asigure progresul societatilor prestatoare si cresterea profitului acestora.

Vor fi precizate caracteristicile serviciului in scopul facilitarii orientarii clientului, aceasta specificitate trebuind sa genereze o atitudine care se descompune in secvente de tipul:

Orientare, acces

Asteptare

Orar

Competenta personalului

Polivalenta

Atitudinea personalului, tinuta vestimentara, surasul

Adaptarea serviciului in raport cu necesitatile clientilor

Discretia

Pe de alta parte trebuie sa se dovedeasca realism si corectitudine, sa se formuleze aprecieri veridice cu privire la situatia actuala, la un mod de functionare eficient, cateodata numai ipotetic si sa se evalueze in mod inteligent castigurile potentiale, punctele forte si pe cele slabe.

Acest lucru poate fi realizat de catre:

q Un organism extern

q Sefii serviciilor firmei

q O echipa formata din cadre de conducere

q Un sistem mixt.

Diagnosticul realizat de catre un organism din afara firmei prezinta avantajul neutralitatii si redactarii unui raport care poate fi asimilat cu o expertiza competenta, dar, in acelasi timp, introduce un factor de risc care consta in delegarea responsabilitatii conducerii firmei catre consultanti.

In esenta diagnosticul are urmatoarele obiective:

Detectarea neconformitatilor

Lansarea unui plan de ameliorare coerent

Precizarea cat mai corecta a contextului, inclusiv cel concurential

Modificarea mentalitatilor si a modului de motivare

Orientarea catre fortele potentiale existente.

Urmarind realizarea progresului care este determinat de o stare de dezechilibru sau de dezordine, diagnosticul pune in evidenta potentialul real si rezistenta la schimbare.

In mod firesc, detectarea neconformitatilor se constituie ca o etapa necesara care decurge din pasii succesivi parcursi. Organizarea actiunilor in grupe mici de specialisti apartinand aceluiasi sector de activitate permite formularea unor decizii manageriale corecte si are in vedere:

q Urmarirea procesului

q Urmarirea bugetului si a bilantului

q Analizarea procedeelor si procedurilor

q Validarea modificarilor recente

q Evidentierea neconformitatilor si/sau defectelor; punerea in evidenta a oricarei anomali, care poate conduce la o neconformitate.

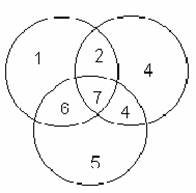

Impreuna cu instrumentele calitatii folosite in lucru in echipa (brainstorming, diagrama cauza-efect etc ) prezinta interes utilizarea diagramei lui Euler.

Necesitatile clientului Definirea prestarilor

Necesitatile clientului Definirea prestarilor

![]()

Prestarile realizate

Figura nr. 10 - Diagrama lui Euler privind relatia furnizor-client

Se poate observa ca zona 7 reprezinta scopul care trebuie atins:

Zona 1-indica potentialitatea necesitatilor clientelei

Zona 2- indica un defect si exista riscul ca nemultumirea sa fie reactia clientului

Zona 3,4,5-indica costuri suplimentare care pot sa nu nemultumeasca clientul, acestea putand influenta pretul de revenire

Zona 6-corespunde necesitatilor implicite realizate ale clientului, care au

fost satisfacute, dar care nu pot fi facturate.

Asigurarea calitatii devine extrem de importanta prin etapa finala a acesteia care este certificarea.

Se impune astfel respectarea unui standard international in vigoare si se obtine, din partea unui organism independent un certificat care pune in evidenta conformitatea cu referentialul ales.

Certificarea reprezinta un mijloc indispensabil de dezvoltare a schimburilor internationale, pornind de la o terminologie comuna si de la un referential recunoscut.

Din pacate, vizand direct certificatul, firmele se gasesc fata in fata cu o diversitate de obstacole legate de implicarea personalului si de structura osificata a 'unui fel' de sistem de calitate.

Pentru exemplificare alegem opiniile a doi manageri.

Primul considera ca certificarea permite 'mobilizarea personalului in jurul unei idei importante; dar odata examenul trecut, energia scade si sistemul devine fragil'(1).

Cel de-al doilea considera ca certificarea 'este rezultatul unei politici de progres si consecinta unei practici eficiente in domeniul asigurarii calitatii' in implicarea intregului personal al firmei(2);

Acestea sunt doua maniere complet diferite: una focalizata asupra redactarii documentelor; cealalta exprimata ca politica pasilor mici succesivi, in directia conceperii unui sistem documentar, rezultat in urma unei actiuni colective si directionat catre o singura finalitate, imbunatatirea prestarilor si satisfacerea exigentelor clientilor.

In materie de asigurarea calitatii si de certificare dupa cum scrie Jean Pierre Bornche in lucrarea 'La qualite en service de l'entreprise', trebuie evitate extremele; credinta ca este necesar ca totul sa fie certificat pentru a fi eficient sau credinta ca motivarea competentei este suficienta.

Insistand asupra avantajelor asigurarii calitatii la nivelul firmelor, G. Napolitano si J. Lopeyre in 'Certificarea serviciilor' propune o sinteza comparativa a parcursului catre certificarea serviciilor.

|

Controlul sistemului |

Conducerea calitatii |

Asigurarea calitatii |

|

Constatarea tardiva a problemelor |

Reactie cauzala in raport cu problemele |

Stabilizarea rezultatelor prin formalizare |

|

Reparatie schimb |

Plan de ameliorare |

Trasabilitatea rezultatelor |

|

Reactie la efecte |

Masurare permanenta |

Climat: incredere |

|

Climat: neincredere |

Dinamica de grup si rezolvarea problemelor in echipa |

Metode de prevenire activa |

|

Dimensiunea curativa |

Dimensiunea corectiva |

Dimensiunea preventiva |

Figura nr. 11 - Sinteza parcursului catre certificarea serviciilor

Abordarea etapelor certificarii pun inainte cadrul sever si strict al acesteia alaturi de dificultatile administrative, aceasta fiind adevarat numai in cazul in care certificarea este un scop in sine.

Alte avantaje generate de asigurarea calitatii sunt:

q Dimensiunea preventiva, asigurand firmei resursele necesare si

politicile novatoare

q Virtuti sistemice, care subliniaza forta unei culturi scrise.

Dupa Deming, un sistem reactiv cuprinde cinci etape, ce se regaseste in:

q Transparenta modului de lucru

q Clarificarea misiunilor si a functiilor

q Rigoarea si caracterul evolutiv al practicilor intreprinse

q Mobilitatea ca mijloc de lupta impotriva rutinei

q Ridicarea nivelului cultural al firmei.

Dupa cum se poate observa, etapele 1,3 si 4 pun in evidenta elementele

de baza ale asigurarii calitatii , in timp ce etapa 5 permite realimentarea etapei 1 prin abordarea unor initiative operationale exprimate sub forma de propuneri de imbunatatire, de simplificare deci de modificare a formei scrise

4. A dovedi: ceea ce este scris 1. A prevedea in scris 5. A reactiona ameliorare,

modificare![]()

![]()

![]()

![]()

Figura nr. 12- Schema unui sistem reactiv

Motivarea certificarii trebuie sa evite cursa care se intinde, intotdeauna, celor care se decid sa intreprinda acest demers: tendinta de a numi unul sau doi responsabili in domeniul calitatii care sa scrie si sa puna in aplicare sistemul documentar.

Acest mod de a organiza activitatile conduce la aparitia unui 'stat major' format din specialisti care in loc sa democratizeze aceasta actiune, o inchid intr-un limbaj abstract.

Deci, nu trebui uitat ca motivarea oamenilor trece intotdeauna prin stadiul implicarii practice.

Dupa fixarea obiectivelor, procesul efectiv de fixare este constituit din sase etape:

Alegerea referentialului

Elaborarea situatiei reale in raport cu referentialul

Sensibilizarea si formarea personalului

Elaborarea unui plan general de certificare

Realizarea si auditarea

Mentinerea sistemului.

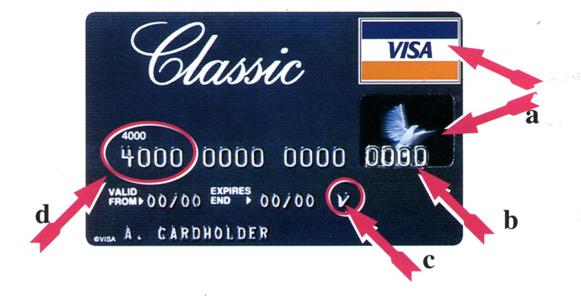

Instrumentele de plata, denumite generic carduri se prezinta, sub aspect material ca dreptunghiuri de plastic, cunoscand o mare diversitate de la simpla insigna fara valoare juridica ('carte badge') pana la cardul cu functiuni complexe: instrument de plata, credit de garantie, de retragere de fonduri.

Debutul utilizarii cardurilor este marcat de introducerea in anul 1920 in Statele Unite a cardurilor imprimate pe placute rectangulare din plastic, oferite de comerciantii unei clientele selectionate.

Ele isi justificau denumirea de 'credit card' pentru ca ele ofereau posibilitatea amanarii platii pana in momentul debitarii contului detinatorului la ordinul comerciantului. Ulterior aceasta practica s-a extins si in alte tari.

Succesul procedeului a determinat constituirea, dupa 1950, a unor societati financiare specializate, Diner's Club si American Express, care au lansat 'cardurile multifunctionale', agreate de retele vaste de comercianti. Numeroase banci americane si europene au adoptat sistemul, emitand carduri.

Astfel, dupa 1967, principalele banci franceze au propus clientelei 'Carte bleu' care facilita efectuarea platilor catre comerciantii afiliati.

Acestia din urma notau pe factura seria cartii de credit, il invitau pe client sa semneze factura si comparau aceasta semnatura cu cea imprimata pe card. Atunci cand factura depasea un anumit plafon, verificau daca numarul cardului nu figureaza pe lista neagra a rau-platnicilor.

Ulterior, comerciantii predau facturile bancilor iar acestea efectuau debitarea contului clientului si creditarea contului comerciantului.

Cu timpul comerciantii s-au dotat cu un aparat denumit 'fier de calcat'.

Cardul de plastic se aseaza pe aparat si deasupra lui se aseaza intr-o anumita pozitie factura in trei exemplare.

Printr-o miscare de 'du-te vino', care sugereaza miscarea fierului de calcat, mentiunile in relief de pe cardul de plastic presat sunt reproduse pe factura, concomitent cu data si suma facturii.

O noua etapa e marcata de introducerea automatelor bancare, in doua varietati: distribuitoare automate de bancnote si ghisee automate. Acestea din urma, pe langa distribuirea de bilete mai ofera si posibilitatea cunoasterii soldului contului personal, depunerea de bancnote in cont, comandarea unui carnet de cecuri, transmiterea de ordine de bursa etc.

Pentru a fi compatibila cu efectuarea automatizata a acestor operatiuni, cardului i-a fost incorporata o pista magnetica, avand urmatoarele functii:

q Identificarea cardului detinatorului si a soldului acestui cont

q Descurajarea eventualei tendinte de abuz din partea clientului

Identificarea posesorului legitim se realizeaza prin atribuirea unui numar de cod (PIN-Personal Identification Number) al carui secret este cunoscut numai de titular si de ordinatorul bancii.

Aceasta inventie i-a incitat pe comercianti sa-si instaleze terminale, racordate la ordinatorul bancii, pentru a evita deopotriva manipularea numerarului si a bancnotelor de hartie.

In locul clasicei facturi, clientul compune pe terminal codul sau secret.

De aici la Minitel nu a fost decat un pas. Jucand rolul unui terminal instalat la domiciliul clientului, acesta permite efectuarea platilor evitand orice deplasare. Este si primul pas catre banca la domiciliu.

In ultimii ani s-a extins utilizarea cardurilor cu microprocesor (denumite si carduri cu 'memorie').

Detinatorul transpune pe card o parte din soldul creditor al contului sau bancar, ca intr-un 'portofel electronic' si de aici, prin procedee informatice, poate transfera valori pe alti suporti, cum sunt, de pilda cartelele pentru aparatele telefonice publice care functioneaza fara fise.

Utilizarea cardurilor pastreaza pentru detinatori un dublu avantaj asupra cecului: simplitatea operatiunii si costul mai redus (in general).

Pentru banci, avantajele sunt evidente:

Preluarea informatizata este mai ieftina;

Banca incaseaza taxe de abonament de la clientul detinator al cardului;

Banca incaseaza de la comerciant comisionul.

Luand in considerare dezvoltarea si modernizarea economiilor lumii din ultimele patru decenii, iar concomitent cu aceasta dezvoltarea activitatii bancare mondiale si de distributie care au fost puternic influentate de revolutia tehnologica, introducerea noilor tehnologii computerizate la nivelul acestor activitati a avut un puternic impact asupra furnizorilor cat si asupra consumatorilor acestui tip de servicii.

In acest context, transferul electronic al fondurilor reprezinta o inovatie in domeniul platilor si se afla la dispozitia consumatorului prin intermediul cardurilor.

Moneda electronica (cardul) poate fi definita ca 'ansamblul tehnicilor informatice, electronice, telematice, ce permite transferul de fonduri fara suport de hartie si implicand o relatie tripartita intre banca, comerciant si consumator'.

Prin urmare, cardul e un instrument de plata care permite detinatorului plata unor marfuri sau servicii printr-un sistem de prelucrare electronica, de autorizare si decontare a tranzactiilor (eliminand numerarul).

Astazi peste 30% din volumul mondial al vanzarilor cu amanuntul au loc prin intermediul acestui mijloc de decontare, ponderea cea mai mare din acest procent revenind Europei, continentului Nord-America si Asiei de Est si de Sud - Est.

Tipologia cartilor de plata nu e simpla, in realitate existand diverse clasificari posibile si complementare.

O prima clasificare poate fi facuta dupa functia atribuita cartii. Din acest punct de vedere putem distinge sase domenii de aplicabilitate conform cu care ea este:

Instrument de marketing

Port moneda electronica

Dosar international portabil

Cheie de acces

Mijloc de proba (dovedire)

Mijloc de plata sau de credit.

Uneori, cartea e 'multiservicii' adica ea presupune diverse functii in acelasi timp.

Cartea a devenit un instrument de marketing gratie caruia putem cuceri noi segmente de piata.

Fie ca e o simpla carte de fidelitate sau o carte de servicii, beneficiul pe care e il aduce provine mai mult din avantajele marketingului si ale comunicarii cu consumatorul decat din posibilitatile de credite.

In calitate de instrument de castigare a fidelitatii, cartea ofera numeroase posibilitati la nivelul strategiei comerciale.

Ea permite diversitatea, supletea si rapiditatea actiunilor promotionale si in plus utilizarea fisierelor clientilor pentru expedieri postale selective.

Rolul sau e de a gestiona relatia cu o clientela tinta. Cartea constituie un mijloc de identificare la momentul platii a cumparatorilor gratie caruia e posibila (cu conditia ca aceasta identificare sa fie efectuata printr-un mijloc electronic) punerea imediata in paralel a: identitatii clientului, valorii totale a cumparaturilor, eventual ora si detalii privind produsele cumparate cu caracteristicile lor si cu pretul.

Analizand marketingul cartii putem evidentia principalele avantaje care decurg din acesta

Tabelul nr. 10- Avantajele cartii de plata

|

Nr. curent |

Avantajele cartii de plata |

|

1. |

Pentru consumator cartea constituie un simbol ce permite: identificarea (autosatisfacerea); apartenenta la un grup (legaturi sociale); atribuirea de privilegii (reduceri, prime) |

|

2. |

Pentru clientul profesional-cartea e un instrument ce ofera: o gestiune simplificata a cheltuielilor curente (parcare auto etc.); servicii (intretinere etc.); avantaje (reduceri, prime titularului) |

|

3. |

Pentru firma, cartea constituie: o noua tehnica de castigare a fidelitatii; suport publicitar pentru marca; imbogatirea fisierului |

|

4. |

Pentru emitentul cartii aceasta constituie un mijloc de a se demarca in raport cu firmele concurente; diminuarea ratei delicventei si a numarului de neplati |

In raport cu aceste criterii, distingem urmatoarele tipuri:

Carti de credit

Carti de debit

Carti de retragere a numerarului

Carti de garantare a cecurilor

Carti multifunctionale sau derivate

Carte pentru transferul electronic de fonduri la punctele de vanzare.

Cartea de credit-atesta posesorului ei ca i s-a deschis o linie de credit pe o anumita perioada de timp si ca pe baza acesteia el poate face plati si retrage numerar pana la un plafon prestabilit.

Acest plafon reprezinta o imputernicire data de banca purtatorului centrului de autorizare pentru a autoriza orice operatie in limita acestuia.

Cartea de debit-prin intermediul acesteia i se permite posesorului sau sa obtina bunuri si servicii prin debitarea directa a contului personal.

Aceste carti cuprind functii de retragere nationale sau internationale si permit reglarea tranzactiilor facute de comerciantii afiliati la retea.

Acestea fac sa intervina patru parteneri: banca purtatorului, cea a comerciantului, comerciantul si purtatorul.

Ultimul are alegerea intre doua tipuri de carte: cea mai scumpa da dreptul la un credit de 30 de zile, plata nefacandu-se decat la sfarsitul lunii.

Celalalt tip de carte prevede debitul imediat din contul purtatorului.

In plus, unele din aceste carti dau acces la plata prin strainatate.

In ceea ce priveste cartea pentru retrageri de numerar, aceasta permite detinatorului sau sa retraga sau sa depuna numerar prin automate bancare de distribuire a numerarului.

In acest sens, automatele moderne, avand in vedere afluenta clientelei, permit eliberarea rapida de numerar.

Prin urmare, cu aceste carti putem retrage lichiditati de la distribuitoarele din retea, sa consultam soldul contului sau sa procedam la emiterea de cecuri, de viramente, la ghiseele automate. Exista doua tipuri de carti de retragere: unele permit retragerea numai la distribuitoarele emitatorului (ex. cartile private); celelalte permit accesul la toate distribuitoarele nationale si uneori internationale din reteaua de afiliere (VISA sau Eurocard Mastercard).

Cartea de garantare a cecurilor e un instrument care garanteaza ca suma de plata inscrisa pe cec are o acoperire in contul personal.

Ea poate functiona in calitate de carte de credit, debit sau de carte pentru retrageri de numerar.

Acestea sunt livrate actual de catre bancile populare. Ele ofera facilitatea utilizarii cecurilor, garantand plata la comercianti pana la o anumita suma. Cea mai cunoscuta este Eurocecul.

Cartea multifunctionala sau derivata are functii mixte si da acces la facilitati multiple rezultate din toate celelalte tipuri de carti prezentate anterior.

O a doua clasificare, mai tehnica permite o diferentiere a cartilor dupa tehnologia utilizata, in:

Carti cu banda magnetica

Carti cu microcircuit

Carti mixte.

Cartile cu banda magnetica au aparut la inceputul deceniului sapte. Ele sunt emise de catre banci iar prin intermediul acestora s-au permis retrageri de numerar la distribuitoarele automate.

Cartile cu microcircuit cunoscute si sub numele de carti inteligente (smart card) sau cu microprocesor prezinta avantaje pentru intrebuintarile existente intre care: contrafacerea si falsificarea e aproape imposibila, controlul codului confidential al posesorului in momentul platii e mai fiabil, mijloacele de lupta contra abuzurilor sunt intarite prin dispozitive de control al frecventei si intensitatii utilizarilor pentru plata, deschiderea accesului spre servicii noi, securitate sporita, reducerea pe termen lung a costurilor, noi servicii la concurenta cu cartile private, in momentul utilizarii exclude obligatia prezentarii unui act de identitate sau unui contact telefonic cu centrul de autorizare, reducerea comisionului impus de banci etc.

In comparatie cu cartea cu banda magnetica cea cu microcircuit prezinta si alte avantaje:

Calitatea cartii de a primi si stoca date

Dezvolta servicii bazate pe calitati relationale ale microprocesorului.

De asemenea printre partenerii interesati in utilizarea cartilor cu

microcircuit sectorul distributiei apare cel mai sensibil la potentialul oferit in mod direct prin noile posibilitati de teleplata (deci de dezvoltare a comertului electronic si in mod indirect prin colectarea de informatii asupra clientului).

Exista motivatii esentiale care conditioneaza dezvoltarea telecumparaturilor: simplificarea trecerii la actul de cumparare, care include o integrare sporita a procesului tranzactional; confortul clientului care favorizeaza extinderea acelei parti a tranzactiei efectuate la domiciliul lui.

Un studiu al lui Killen and Associattes 'Non Bank's Smart Card strategies: New opportunites to Incrase Sales and Profits' gaseste ca firmele telefonice sunt ideal plasate pentru aplicarea smart cardurilor in acoperirea unei parti semnificative din dezvoltarea exploziva a pietei in materie de numerar electronic si plati prin Internet. Killen afirma ca 'aceste piete cresc de la un total de 250 de milioane tranzactii, in intreaga lume, in 1996, la 25 de miliarde in 2005'. 'Deoarece furnizorii vor introduce agresiv smart cardurile, 30% din aceste plati vor fi facute in 2005 prin intermediul lor', afirma Killen.

'Vanzarile mondiale de smartcarduri vor atinge 2,8 miliarde in 2001, cu o crestere a vanzarilor de peste 50% pe an', afirma Ulrich Haman, vicepresedintele si general manager al departamentului de smartcard-uri la Siemens Semiconductor Group.

In functie de calitatea emitentului cartile de plata pot fi grupate astfel:

Carti emise de banci (carti bancare)

Carti emise de comercianti (carti private)

Carti emise de alte institutii sau organizatii.

Cartile bancare fac parte din instrumentele de plata si de retragere

autorizate propuse de banci.

Extinderea lor dupa 1970 in intreaga lume a facut ca numarul detinatorilor si volumul platilor reglate prin carti bancare sa sporeasca considerabil. In majoritatea tarilor dezvoltate s-au depus eforturi considerabile in vederea unificarii ofertei si eliminarea concurentei bancare ca urmare a faptului ca unele banci emiteau gratuit astfel de carti.

In acest context a aparut un fenomen nou 'interbancaritatea' care permite detinatorilor de carte, indiferent de banca care le-a emis, sa le utilizeze in toate distribuitoarele de numerar si pe langa toti comerciantii.

Pentru consumatori, cartile bancare sunt apreciate pentru avantajele pe care le ofera standardizarea si promovarea sistemului de prestari prin carte interbancara, retragerea numerarului in afara agentiilor bancare, securitate, mai ales prin utilizarea cartilor cu microprocesor etc.

Cartile bancare sunt caracterizate printr-o mare diversitate bancara in cadrul unei game unice comune tuturor bancilor care se asociaza. Aceasta gama are patru nivele distincte in functie de posibilitatile de utilizare.

Tabel nr. 11 - Posibilitati de utilizare ale cartii bancare.

|

Nr. curent |

Posibilitati de utilizare ale cartii bancare |

|

1. |

Carti pentru retrageri de numerar |

|

2. |

Carti nationale |

|

3. |

Carti internationale |

|

4. |

Carti internationale de prestigiu. |

Cartile pentru retrageri de numerar sunt emise contra cost, in limita unui plafon variabil functie de banca emitenta.

Aceste carti dau posibilitatea detinatorului sa cunoasca soldul contului si ultimele operatiuni efectuate.

Cartile nationale sunt administrate prin acorduri interbancare supunandu-se unor dispozitii comune.

Cu ajutorul lor se pot efectua retrageri de numerar prin distribuitoarele aflate pe teritoriul national, in baza unui plafon variabil.

Totodata aceste carti permit si reglarea platilor in cazul achizitiei de bunuri la comerciantii afiliati.

Cartile internationale prezinta importanta asemanatoare cu cele nationale, dar folosirea lor este extinsa si in strainatate pentru efectuarea de plati.

Mai mult aceste carti asigura si servicii precum: asigurarea contra pierderii sau furtului, asigurarea in caz de accident sau calatorie, de invaliditate si deces. Sunt carti personale si profesionale.

In cadrul cartilor bancare internationale se disting: cartile internationale de prestigiu, care sunt carti de "gama inalta" definite prin acordurile internationale. Ele ofera servicii multiple:

v Retrageri de numerar in tara si in strainatate

v Asigurare auto a calatoriei

v Servicii de rezervare asigurare

v Inchirieri de masini fara garantie

v Protectie judiciara

v Alte garantii si asigurari insotite de indemnizatii ridicate

Detinatorii acestor carti (Premier sau Gold pentru Visa) sunt selectati pe

criteriul venitului fix anual realizat - cu precadere pentru cartile Gold, cat si pentru costul aplicat detinatorului, indeosebi pentru cartile Premier.

Fiecare din aceste carti este marcata prin caracteristicile fiecarei retele.

Ele vizeaza una si aceeasi clientela de gama inalta, care constituia pana in anul 1986, tinta privilegiata a cartilor internationale emise de American Express si Diner's Club.

Cartile private sunt emise de firme comerciale pentru a facilita platile cumparatorilor din magazine si eventual de a oferi facilitati de credite.

Creditul e acordat uneori gratuit, cu ocazia unor operatii de promovare.

Aceste carti sunt livrate de marile magazine, de supermagazine (retele), societati de distributie a carburantului, precum si de firme ce vand prin corespondenta.

Cartile private presupun in general doua optiuni:

|

Optiunea la termen-care permite purtatorului sa plateasca o data pe luna cantitatea de cumparaturi receptionata conform facturii. Plata se face prin cec sau prin autorizatii, de preferinta emitatorul cartii neavand acces direct la contul purtatorului cartii. Aceasta optiune corespunde unui credit gratuit mai mult de 30 de zile. |

|

Optiunea credit-care permite purtatorului sa se elibereze de datoriile sale prin mai multe varsaminte. Suplimentar anumite carti permit retragerile din distribuitoarele deschise de catre emitatorii lor in marile magazine. |

Alte functii ale cartilor private, in afara de plata si retragere dau dreptul la servicii financiare sau la produse de asigurare.

Cartile private ale comertului au aparut din necesitatea cunoasterii mai bune a clientelei si din dorinta de a imparti riscurile i informatiile legate de un sistem multicomert.

In acest scop distribuitorii sau asociat cu societati financiare. Plafonul cheltuielilor maximale se stabileste fie in comun acord cu comerciantul, fie este impus si reprezinta pentru detinatorul cartii datoria maxima autorizata, numita 'rezerva pentru cumparaturi'.

Aceasta rezerva se diminueaza automat cu nivelul cumparaturilor efectuate si e reconstituita prin varsamintele efectuate din contul clientului.

Cartile private ofera, in principal, urmatoarele avantaje:

Plata disponibilitatilor clientului

Creditul

Retrageri de numerar

Servicii anexe multiple

Cartile de voiaj si placeri sunt specifice emitatorilor ce beneficiaza de o

anumita vechime (de exemplu Diner's Club, American Express). Aceste carti au aceleasi functii ca si cartile bancare, accentul fiind pus pe utilizarea internationala.

Sunt acceptate de comercianti din multe tari si dau dreptul la un ansamblu de servicii anexe (asigurare, reduceri in anumite hoteluri).

Ele necesita deschiderea unui cont, purtatorul regland cumparaturile sale ca si in cazul unei carti private.

Cartile de plata sunt emise si de alti parteneri cum ar fi:

v Institutii internationale specializate

v Institutii de credit

v Companiile de transport si telecomunicatii

v Companii pentru inchirieri vehicule

v Companii petroliere

v Societati de asigurare

v Agentii de turism

v Cluburi si prestari de servicii profesionale.

Eterogenitatea emitentilor, obiectivele lor precum si intrebuintarile si costurile fiecarei carti au dus la identificarea in cadrul acestei familii a urmatoarelor tipuri de carti: carti de plata sau de credit cu larga acceptabilitate, utilizabile pentru toate tipurile de comert: carti de plata selective, cu accesibilitate redusa; carti care se substituie platii (carti abonament); carti de identificare care dau dreptul sau nu la anumite avantaje sau servicii, dar care nu pot fi folosite ca instrument de plata.

Cardurile pot fi clasificate si dupa alte criterii, dar cel mai important criteriu pentru activitatea bancara este sistemul de decontare caruia ii apartin.

Astfel, in functie de momentul inregistrarii tranzactiei in contul detinatorului de card exista trei sisteme de decontare:

|

Sistemul 'pay later' - detinatorul de card isi regleaza datoriile fata de banca la anumite intervale de timp stabilite de comun acord cu aceasta dupa ce tranzactia intre el si comerciant a avut loc. Acesta este singurul sistem care a fost folosit, pana acum, in tranzactiile internationale, iar la baza lui stau asa numitele 'carti de credit'; banca crediteaza detinatorul de card pana la data convenita pentru reglarea cheltuielilor |

|

Sistemul 'pay before' - detinatorul de card plateste serviciile pe care i le faciliteaza cardul inainte de a beneficia de ele (in momentul in care i se elibereaza cardul)- este cazul cardurilor de acces la metrou, cardurile pentru telefon |

|

Sistemul 'pay now' - detinatorul de card plateste bunurile cumparate sau serviciile de care beneficiaza in timpul derularii tranzactiei prin debitare automata a contului. Sistemul presupune utilizarea asa numitului 'debit card'. |

In concluzie analiza tipologiei cartilor de plata functie de diferite criterii demonstreaza ca piata internationala a acestora s-a dezvoltat continuu iar de la aparitia lor si pana in prezent au castigat un loc important in randul instrumentelor de decontare.

Astfel s-au constituit si dezvoltat mai multe organizatii (VISA, EurocardMastercard, American Express, Diner's Club, JBC) care isi disputa piata internationala a cartilor de plata.

Daca un bilet de banca are drept suport o hartie ce rezista la numeroase manipulari, suportul din plastic al noilor mijloace de plata electronica trebuie

sa raspunda unor caracteristici speciale.

Materialul cartii trebuie sa fie din P.V.C. sau P.V.C.A. sau dintr-un material ce prezinta caracteristici de exploatare cel putin echivalente, precum poliesterul si polietilena; suportul cartii trebuie sa permita deformarile (indoirile sau plierile) care se produc in cursul folosirii normale in cadrul unui dispozitiv de citire sau de imprimare, fara sa prejudicieze functionarea cartii; o alta caracteristica este rigiditatea-o prea mare flexibilitate ar face cartea improprie pentru o folosire normala.

Alte caracteristici pe care trebuie sa le prezinte sunt: inflamabilitatea toxicitatea, rezistenta la produsele chimice, stabilitate la temperatura, umiditate, lumina.

Grosimea cartelei a fost initial stabilita de catre echipamentele de imprimat disponibile in industrie. Aceasta caracteristica este folositoare din urmatoarele motive ce tin de factorul uman: orientare, inserare si regasire usoara, convenabila de purtat in portofel.

In alegerea materialului utilizat in fabricarea cartelelor s-a plecat de la ideea obtinerii unor economii acceptabile precum si de la necesitati privind durata de viata preconizata a cartelei.

S-a optat pentru un material plastic laminat. Straturile sale exterioare sunt transparente cu rol in protejarea unui miez ce reprezinta corpul primar al cartelei.

Pe suprafata miezului sunt lipite la cald sau prin procedee chimice alte materiale.

Acestea contin imprimate pe ele caractere de identificare, specifice cartelei.

De exemplu, portiunea aferenta semnaturii proprietarului precum si cea a benzii magnetice sunt lipite la cald pe suprafata miezului.

Acest lucru ajuta la inspectia vizuala a suprafetei cartelei si astfel se pot detecta incercarile de a suprapune o noua semnatura peste cea existenta pe suprafata, eliminandu-se totodata si posibilitatea de frauda prin infasurarea unei fasii de banda magnetica de jur imprejurul cardului.

Materialul plastic din care este confectionata cartela este ales sa se inmoaie la temperatura de 50 de grade Celsius.

Acest lucru permite ca dispozitivul de stantare sa creeze pe cartela caractere in relief.

Caldura poate actiona asupra cartelei si intr-un mod nedorit. Astfel, orice expunere a cartelei la caldura, expunere combinata cu o presiune oarecare va permite alterarea caracterelor stantate.

Tehnicile de alterare pot utiliza caldura pentru stergerea frauduloasa a caracterelor stantate, in incercarea de a stanta altele in scopul schimbarii numarului de identificare al titularului.

In scopul eliminarii acestui neajuns, in noile cartele emise, s-au introdus imagini holografice.

Ele sunt fizic plasate peste caracterele stantate si orice incercare de stergere a acestor caractere va duce la distrugerea efectului tridimensional al hologramei. In acest fel orice incercare de frauda poate fi depistata vizual de catre comerciant.

Dimensiunile cartilor de plata fac obiectul unei standardizari internationale in acest domeniu (standardul ISO 2894); formatul retinut este 86x54x0,76 (in milimetri) cu tolerante reduse.

Tehnologia folosita pentru aceste mijloace de plata electronice determina caracteristicile lor functionale si de stocare precum si gradul de securitate oferit.

Banca Agricola S.A. lanseaza pe piata bancara romaneasca un nou produs card in lei 'BANCA AGRICOLA VISA CLASSIC'.

Cardul in lei 'BANCA AGRICOLA VISA CLASSIC' se adreseaza persoanelor fizice romane si poate fi utilizat aproape in intreaga tara, respectiv pentru retrageri de numerar la peste 400 de sucursale si filiale ale bancilor romanesti membre VISA (Banca Agricola, B.C.R., Bancpost, B.R.D. si Banca Ion Tiriac) precum si pentru tranzactii comerciale directe la aproximativ 4000 de agenti incluzand companii aeriene, hoteluri, restaurante, prestatori de servicii, diverse magazine etc.

Totodata prin intermediul acestui instrument de plata se poate retrage numerar de la cele 80 de echipamente automate de eliberare a numerarului (ATM) care sunt deja instalate in principalele orase ale tarii.

Cardul 'BANCA AGRICOLA VISA CLASSIC' este un produs de tip debit care ofera persoanelor fizice posibilitatea efectuarii de cheltuieli numai pe teritoriul Romaniei in limita disponibilitatilor proprii in aflate in contul de card din banca.

In cazul depasirii accidentale a disponibilitatilor din acest cont, pentru o tranzactie sau un numar limitat de operatiuni, banca va acoperi depasirea inregistrata.

Depasirea soldului de disponibilitati din contul de card se poate inregistra in mod accidental datorita tranzactiilor efectuate cu valori ce se incadreaza sub limita obligativitatii de autorizare a anumitor comercianti.

Depasirea soldului disponibil din contul de card nu va reprezenta o facilitate a produsului ci va fi tratata de banca drept neglijenta a persoanei fizice, in acest caz unitatile teritoriale vor calcula si vor percepe o dobanda penalizatoare de 0,5% pe zi la soldul debitor al contului de card.

Orice persoana fizica romana poate solicita eliberarea unui card principal si optional a unui singur card suplimentar (pentru sot/sotie, dupa caz).

Cererea pentru eliberarea unui card suplimentar poate fi depusa la banca simultan cu solicitarea cardului principal sau ulterior.

Pentru eliberarea unui card in lei 'BANCA AGRICOLA VISA CLASSIC', persoanele fizice au urmatoarele obligatii:

a) Sa completeze si sa semneze formularul de solicitare al cardului

b) Sa depuna la banca documentatia necesara deschiderii de cont

c) Sa depuna suma in lei pentru constituirea disponibilitatilor initiale pentru operatiuni cu carduri.

Pe parcursul perioadei de valabilitate a cardurilor, responsabilitatea alimentarii conturilor de card, precum si mentinerea fondurilor suficiente in acesta, pentru derularea de tranzactii comerciale revine in exclusivitate persoanelor fizice carora li s-au eliberat cardurile.

Cardurile in lei 'BANCA AGRICOLA VISA CLASSIC' nu se elibereaza decat in momentul cand persoana fizica a indeplinit cerintele amintite anterior.

Nivelul disponibilitatilor ce se depun in contul de card de catre persoana fizica solicitatoare a cardurilor va fi dimensionat conform necesitatilor sale proprii de folosire a acestora cu conditia depunerii initiale a unei sume minime de deschidere a contului de card.

Nivelul depunerii initiale in contul de card este minimum:

500.000 de mii de lei pentru un card

700.000 de mii de lei pentru doua carduri.

Costurile curente de functionare ale cardului in lei 'BANCA AGRICOLA VISA CLASSIC' sunt urmatoarele:

Taxe de emitere si taxe speciale:

Taxa initiala de emitere: 0 lei

Taxa anuala de utilizare: 0 lei

Taxa de blocare a cardului la anuntarea pierderii/furtului acesteia: 50.000 lei

Taxa pentru inlocuirea de urgenta a cardului: 50.000 lei

Taxa pentru eliberare de numerar in regim de urgenta: 30.000 lei

Taxa de regenerare PIN: 5.000 lei.

Comisioane curente de functionare sunt:

Comision pentru tranzactiile comerciale 0%

Comision pentru eliberari de numerar;

De la ghiseele si ATM-urile Bancii Agricole.: 0,3% la valoarea operatiunii

De la ghiseele si ATM-urile altor banci: 0,5% la valoarea operatiunii

Taxe administrare cont:

Taxa de deschidere de cont 0 lei

Taxa pentru alimentari de cont: 0 lei

Taxe percepute la utilizarea sumelor de cont